Lucro Presumido e Lucro Real, entenda o que são e quais as diferenças

Se você tem dúvidas sobre qual é a opção tributária mais adequada para sua empresa, então, primeiramente, é preciso entender quais são as opções. Para isso, vamos aprofundar na discussão do que é Lucro Presumido e Lucro Real.

É muito importante conhecer como funciona cada um desses regimes tributários, mas lembre-se que é o seu contador quem deve te auxiliar para tomar essa decisão.

Lembrando que além desses dois regimes tributários, há uma terceira opção de regime chamado de Simples Nacional, que é o mais indicado para os empreendimentos com receita bruta anual inferior a R$ 4,8 milhões.

Agora, vamos esclarecer as especificidades dos regimes de Lucro Presumido e Lucro Real. Confira!

O que é o Lucro Presumido?

O Lucro Presumido é uma forma de tributação simplificada para determinação da base de cálculo do imposto de renda e também da Contribuição Social Sobre o Lucro Líquido – CSLL das pessoas jurídicas.

A sistemática é utilizada para presumir o lucro da pessoa jurídica a partir de sua receita bruta e outras receitas sujeitas à tributação. Para aderir a esse regime de tributação, sua empresa deve faturar até R$78 milhões de reais por ano, ou seja, R$6,5 milhões por mês.

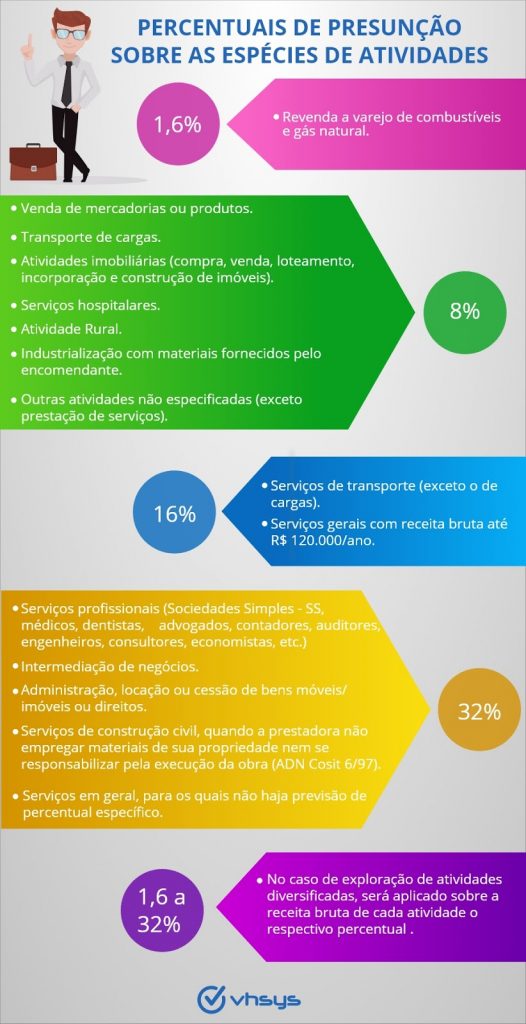

Em termos gerais, esse lucro é determinado pelo percentual que será aplicado, chamado de margem de prevenção. Quem determina essa margem é a legislação, além da existência de uma instrução normativa Nº1.700/2017 artigo 215 que fala sobre o assunto. Para entender ainda sobre o conceito do lucro presumido, é possível consultar o artigo 516.

Optar pelo lucro presumido

A opção pelo lucro presumido é feita via código de recolhimento. Sendo assim, quando efetuar o recolhimento do imposto de renda e contribuição social, seu contador irá emitir um Darf com o código do lucro presumido.

Embora não seja um regime obrigatório, o lucro presumido é bastante difundido devido a sua simplicidade e, principalmente, por questões de estratégia tributária, pois pode representar economia tributária, sobretudo nas empresas altamente lucrativas.

Portanto, se não houver impedimento, pode ser uma boa opção para seu planejamento tributário.

Veja os percentuais para a base de cálculo do lucro presumido:

Quando devo fazer o pagamento do IRPJ e CSLL no Lucro Presumido?

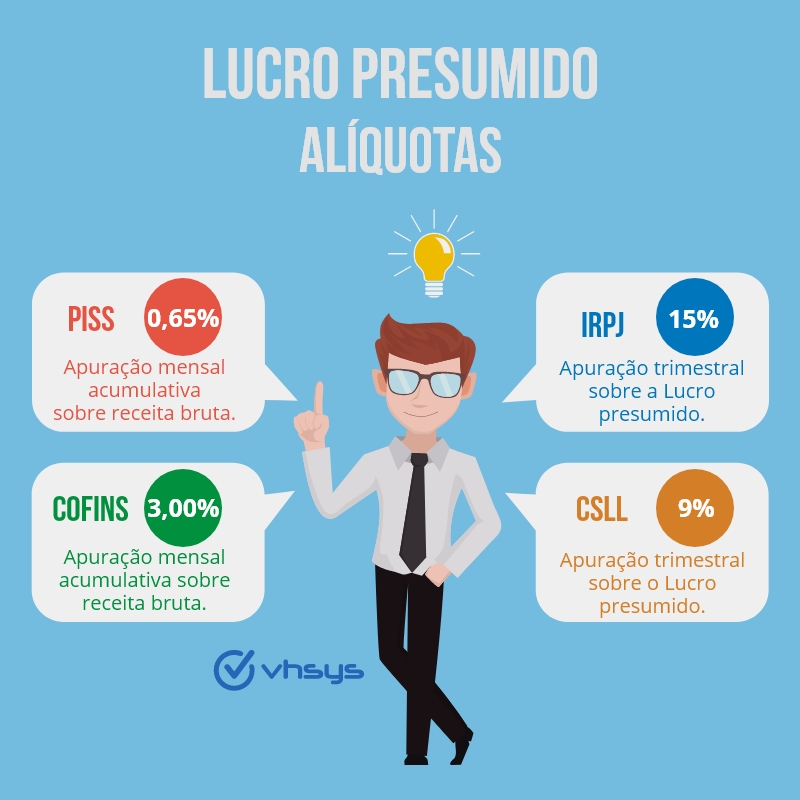

O Imposto de renda (IRPJ) e a Contribuição social (CSLL) são apurados de maneira trimestral.

Por exemplo: a somatória da receita da sua empresa de Janeiro, Fevereiro e Março fecham a receita bruta do primeiro trimestre. Neste caso, seu contador precisa emitir o Darf para pagamento até o último dia útil de Abril, sendo essa regra válida para todos os trimestres do ano. Já em relação ao PISS e COFINS, o pagamento é realizado de maneira mensal.

Confira abaixo as alíquotas:

O que é o Lucro Real?

O Lucro Real é a regra geral para a apuração do Imposto de Renda e da Contribuição Social sobre o Lucro Líquido (CSLL) da pessoa jurídica.

Ao mesmo tempo que esse é um “regime geral”, ele também é o mais complexo. Nele, o imposto de renda é determinado a partir do lucro contábil, apurado pela pessoa jurídica, acrescido de ajustes (positivos e negativos) que são requeridos pela legislação fiscal. Veja a seguir:

Lucro (Prejuízo) Contábil

(+) Ajustes fiscais positivos (adições)

(-) Ajustes fiscais negativos (exclusões)

(=) Lucro Real ou Prejuízo Fiscal do período

Quando se trata de lucro real, podem haver situações de Prejuízo Fiscal onde não haverá imposto de renda a pagar.

Normalmente, pensando somente no imposto de renda, para uma empresa que opera com prejuízo, ou margem mínima de lucro, optar pelo regime de lucro real é vantajoso.

Porém, sempre é prudente que a análise seja estendida também para a Contribuição Social sobre o Lucro e para as contribuições ao PIS e a COFINS, pois a escolha do regime afeta todos estes tributos.

Assim como o Lucro Presumido, a opção por esta tributação é feita por meio da emissão do documento Darf com o código do regime Lucro Real.

Pessoas Jurídicas Obrigadas ao Lucro Real

As pessoas jurídicas obrigadas ao Lucro Real são:

a) cujas atividades sejam de bancos comerciais, bancos de investimentos, bancos de desenvolvimento, caixas econômicas, sociedades de crédito, financiamento e investimento, sociedades de crédito imobiliário, sociedades corretoras de títulos, valores mobiliários e câmbio, distribuidora de títulos e valores mobiliários, empresas de arrendamento mercantil, cooperativas de crédito, empresas de seguros privados e de capitalização e entidades de previdência privada aberta;

b) que tiverem lucros, rendimentos ou ganhos de capital oriundos do exterior, veja observações na nota (1);

c) que, autorizadas pela legislação tributária, usufruam de benefícios fiscais relativos à isenção ou redução do imposto;

Como exemplo de benefícios fiscais: o programa BEFIEX (isenção do lucro de exportação), redução do IR pelo Programa de Alimentação do Trabalhador, projetos incentivados pela SUDENE e SUDAM, etc.

d) que, no decorrer do ano-calendário, tenham efetuado pagamento mensal pelo regime de estimativa, na forma do artigo 2º da Lei 9.430/1996.

A opção pelo regime de tributação (Real, Presumido ou Arbitrado) se dá com o primeiro recolhimento, normalmente em janeiro.

e) que explorem as atividades de prestação cumulativa e contínua de serviços de assessoria creditícia, mercadológica, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring).

f) que explorem as atividades de securitização de créditos imobiliários, financeiros e do agronegócio (incluído pelo artigo 22 da Medida Provisória 472/2009).

g) também estão obrigadas ao Lucro Real as empresas imobiliárias, enquanto não concluídas as operações imobiliárias para as quais haja registro de custo orçado (IN SRF 25/1999). O custo orçado é a modalidade de tratamento contábil dos custos futuros de conclusão de obras.

h) as Sociedades de Propósito Específico (SPE) constituídas por optantes pelo Simples Nacional deverão apurar o imposto de renda das pessoas jurídicas com base no Lucro Real, conforme estipulado no artigo 56, § 2, IV da Lei Complementar 123/2006.

I) empresas cuja a receita bruta tenham excedido o valor de R$78 milhões no ano calendário anterior.

———————————————————————————————–

Nota (1)

Não confundir rendimentos ou ganhos de capital oriundos do exterior com receitas de exportação.

As exportadoras podem optar pelo Lucro Presumido normalmente, desde que não estejam nas hipóteses de vedação.

A restrição deste item alcança aquelas empresas que tenham lucros gerados no exterior (como empresas Offshore, filiais controladas e coligadas no exterior, etc.).

A prestação direta de serviços no exterior (sem a utilização de filiais, sucursais, agências, representações, coligadas, controladas e outras unidades descentralizadas da pessoa jurídica que lhes sejam assemelhadas) não obriga á tributação do Lucro Real.

Vide Ato Declaratório Interpretativo 5/2001 SRF.

Bônus

Quando devo fazer o pagamento do IRPJ e CSLL no regime tributário: Lucro Real?

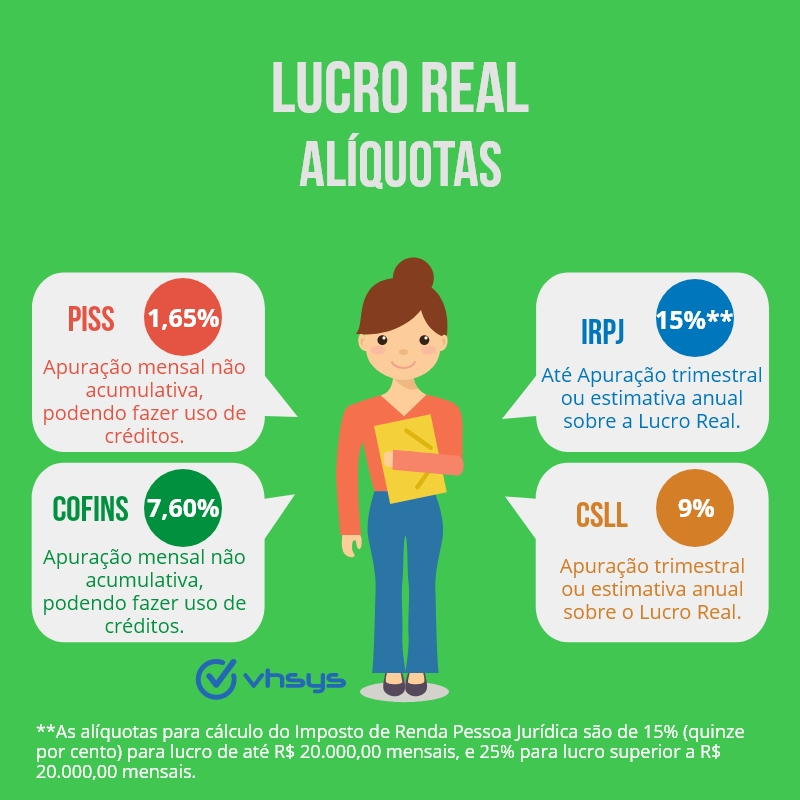

Para apurar o imposto de renda com base no Lucro Real, você pode optar por períodos de apuração trimestral recolhendo pela estimativa mensal ou anual, apurando-o no final de cada ano.

Já o PIS e COFINS, ambos não são cumulativos, ou seja, a soma dos créditos menos os débitos é que vão mostrar o saldo do imposto a ser pago.

Confira as alíquotas:

Conclusão

É preciso compreender e definir o melhor regime tributário para sua empresa, mas não esqueça que investir em um bom contador para que ele faça uma análise do seu negócio, garantindo o melhor controle tributário.

Parceiro: https://vhsys.com.br